Berlin. Die gesetzliche Rente ist sicher. Was noch sicherer ist: Die Rente ist im Detail extrem kompliziert. Das zeigen immer wieder auch die Zuschriften von aktiv-Leserinnen und aktiv-Usern. Besonders verwirrend sind die verschiedenen Regeln für einen vorzeitigen Rentenbeginn. Wenn es darum geht, den Helm oder Hut früher als normal an den Nagel zu hängen, machen sich viele völlig falsche Hoffnungen – und unterschätzen die persönlichen finanziellen Einbußen: Eine Frührente wäre für viele teurer, als sie meinen.

Sabine M. zum Beispiel schrieb vor kurzem an die Redaktion: „Ich bin 1962 geboren und möchte mit 63 in Rente gehen, ohne Abschläge. Ist das möglich?“ Klare Antwort der Deutschen Rentenversicherung Bund: nein. Denn eine abschlagsfreie „Rente mit 63“ gibt es gar nicht mehr!

Die Altersgrenze für die subventionierte Frührente steigt jedes Jahr an

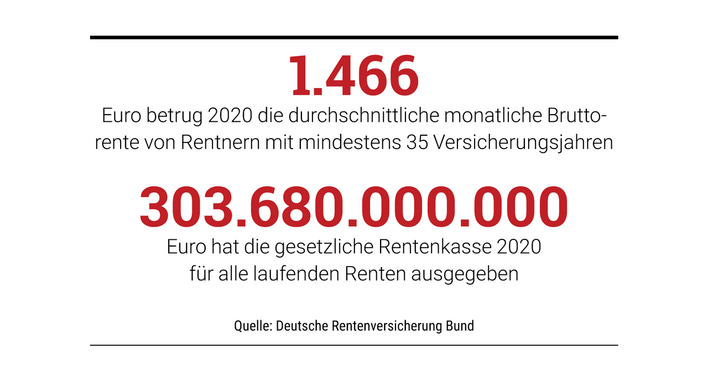

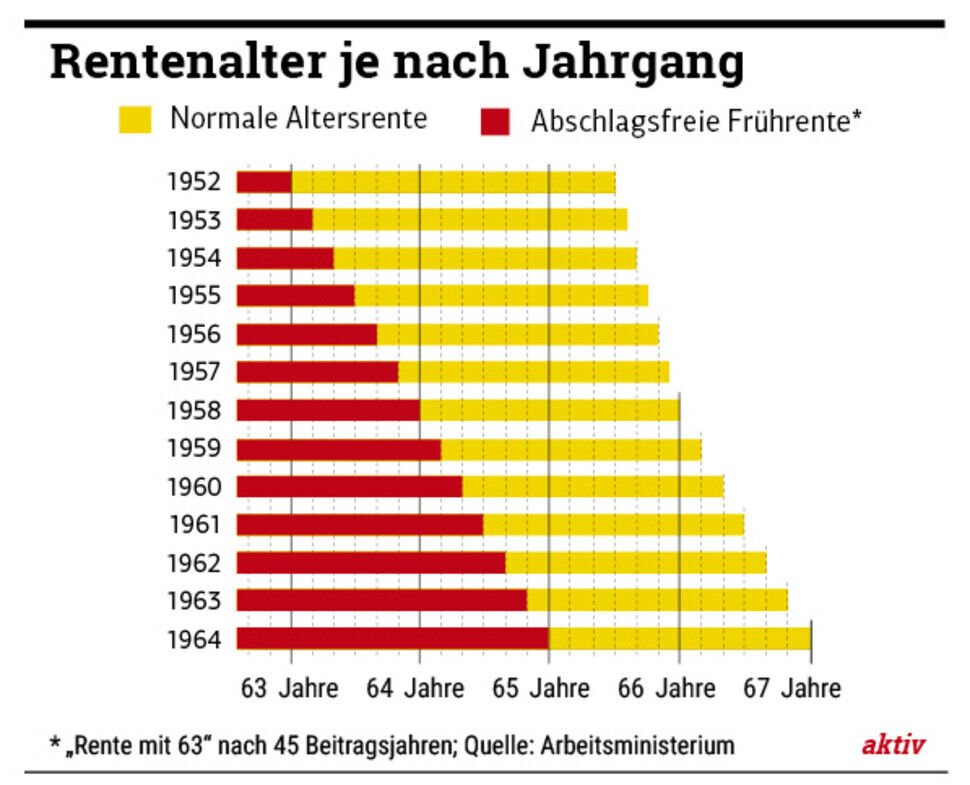

Diese unter dem Schlagwort „Rente mit 63“ bekannt gewordene subventionierte Frühverrentung wurde erst 2014 eingeführt – unnötigerweise, wie die meisten Experten betonen. Offiziell heißt sie „Altersrente für besonders langjährig Versicherte“. Man kann sie erst nach mindestens 45 Versicherungsjahren in Anspruch nehmen. Allerdings steigt, ähnlich wie bei der ganz normalen Altersrente, die Altersgrenze Jahr um Jahr an. Für den erwähnten Jahrgang 1962 wäre eine „Rente mit 63“ erst mit 64 Jahren und 8 Monaten möglich (unsere Tabelle zeigt, was für andere Jahrgänge gilt).

Die Rentenabschläge einer Frührente gelten lebenslang

Falls Sabine M. sich tatsächlich schon mit 63 aus dem Arbeitsleben verabschieden würde, könnte sie das also nur mit einer anderen Rentenform – die leider einen fast identischen amtlichen Namen hat: „Altersrente für langjährig Versicherte“ (also ohne das Wort „besonders“). Diese Frührente kann man zwar schon nach mindestens 35 Versicherungsjahren beziehen. Automatische Folge sind aber Rentenabschläge in Höhe von 0,3 Prozent pro Monat.

Nun liegt für den Jahrgang 1962 aus unserem Beispiel das reguläre Renteneintrittsalter bei 66 Jahren und 8 Monaten. Würde Sabine M. tatsächlich schon mit 63 aufs Altenteil wechseln, würde ihre Bruttorente also um 13,2 Prozent niedriger ausfallen: 0,3 Prozent mal 44 Monate – und dieser Abschlag gilt lebenslang.

Jedwede Frührente ist schon deshalb niedriger, weil weniger Rentenbeiträge eingezahlt werden

Damit aber nicht genug! Jedwede vorzeitige Rente fällt außerdem natürlich schon dadurch geringer aus, dass man bis zum Rentenantritt weniger Beitragszeiten sammeln kann. Die Rentenversicherung rechnet auf Basis der aktuellen Werte vor: „Ein Jahresbruttoverdienst von 50.000 Euro bewirkt für ein Beschäftigungsjahr einen Rentenzuwachs von 41,15 Euro bei Beschäftigung in den alten Bundesländern.“

Mal angenommen, Sabine M. hat ein solches Bruttoeinkommen: Dann würde sie bei einem vorzeitigen Ausscheiden auf gut 150 Euro Altersrente im Monat verzichten, also immerhin 1.800 Euro im Jahr, weil die entsprechenden Rentenbeiträge von ihr (und ihrem Betrieb) nicht mehr fließen.

Erst von dieser niedrigeren Basis würden dann die erwähnten Abschläge abgezogen – immerhin fast ein Siebtel. Und natürlich gibt es auch entsprechend weniger Geld etwa aus der betrieblichen Altersversorgung.

Thomas Hofinger schreibt über Wirtschafts-, Sozial- und Tarifpolitik – und betreut die Ratgeber rund ums Geld. Nach einer Banklehre sowie dem Studium der VWL und der Geschichte machte er sein Volontariat bei einer großen Tageszeitung. Es folgten einige Berufsjahre als Redakteur und eine lange Elternzeit. 2006 heuerte Hofinger bei Deutschlands größter Wirtschaftszeitung aktiv an. In seiner Freizeit spielt er Schach und liest, gerne auch Comics.

Alle Beiträge des Autors