„Oma ihr klein Häuschen“ kann steuerfrei vererbt werden: So versprach es Bundesfinanzminister Peer Steinbrück, als es im Bundestag um eine Reform der Erbschaftsteuer ging. Gut 15 Jahre sind seither vergangen – und Omas Häuschen sind vielerorts kräftig im Wert gestiegen. Die Freibeträge der Erbschaftsteuer aber, die blieben seit 2009 unverändert! Logische Folge: „Wer eine ganz normale Immobilie erbt, muss inzwischen häufig Erbschaftsteuer zahlen“, erklärt Anton Steiner, Fachanwalt für Erbrecht in München.

Dabei gibt es eine wichtige Ausnahme, das sogenannte Familienheim. Es kann – zusätzlich zu den Freibeträgen – steuerfrei geerbt werden. Dafür muss die oder der Verstorbene aber bis zum Tod in der Immobilie gelebt haben, und die Erben müssen dieses Familienheim dann mindestens zehn Jahre lang bewohnen. Ausführlich erklären wir die Erbschaftsteuer bei Immobilien auf aktiv-online.de.

Die steuerliche Behandlung hängt stets von der Stellung des Erbenden zum Verstorbenen ab

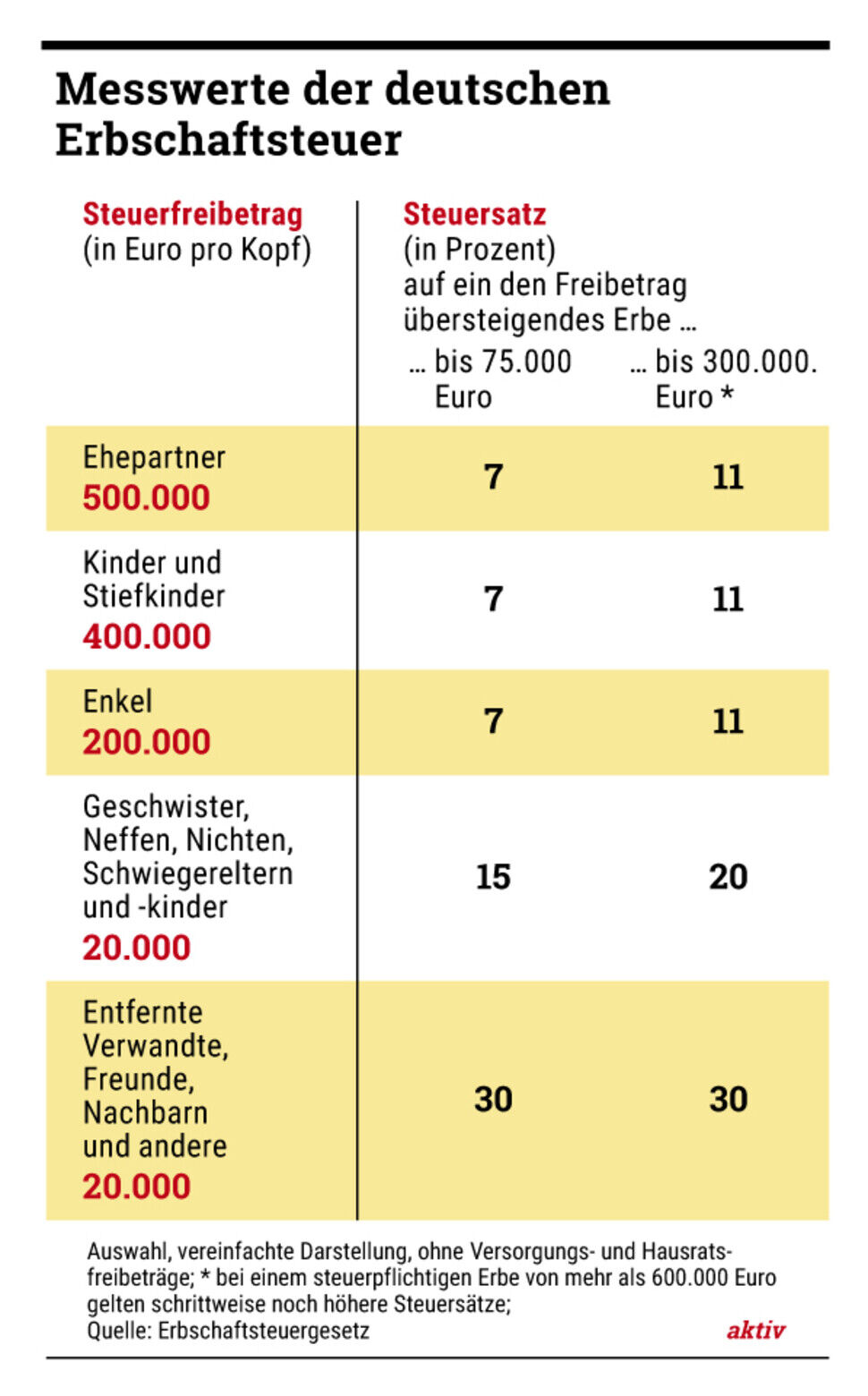

Ansonsten gilt für Immobilien wie für anderes Vermögen: Welche Werte ohne Steuerabzug an die Erben übergehen können, hängt vom Verwandtschaftsgrad ab. „Je enger die Verwandtschaft, desto höher ist der Freibetrag“, sagt Steiner. So kann der Ehepartner oder eingetragene Lebenspartner bis zu 500.000 Euro steuerfrei erben – und jedes (Stief-)Kind bis zu 400.000 Euro, das gilt sogar pro Elternteil.“

Die weitere Verwandtschaft – dazu zählen auch die Geschwister! – muss dagegen alles, was den Gegenwert von 20.000 Euro übersteigt, mit dem Finanzamt teilen. Die gleiche Grenze gilt auch für per Testament bedachte Freunde. Und für nicht eheliche Lebensgefährten: „Wer ohne Trauschein zusammengelebt hat, darf nur den niedrigsten Freibetrag geltend machen – auch, wenn die Beziehung schon Jahrzehnte gedauert hat“, warnt der Experte.

Aber nicht nur der persönliche Freibetrag hängt von der Stellung des Erbenden zum Verstorbenen ab. Sondern auch der Steuersatz, der auf Vermögen jenseits des Freibetrags fällig wird: Ehepartner, Kinder und Enkel werden schonend behandelt, Geschwister kommen schlechter weg. „Und unverheiratete Lebensgefährten fallen in die gleiche Steuerklasse wie Nachbarn“, so Steiner.

Den Hausrat erben Angehörige meistens steuerfrei

Wie der Nachlass für die Berechnung der Steuer veranschlagt wird, regelt das Bewertungsgesetz. Natürlich muss nicht jeder einzelne Gegenstand separat taxiert werden: Hausrat – dazu zählen auch das Auto und die Möbel – im Wert bis zu 41.000 Euro erben der Ehepartner oder die (Enkel-)Kinder pauschal steuerfrei. Und ebenfalls zusätzlich gibt es den vor allem für den Ehegatten wichtigen Versorgungsfreibetrag.

Wer eine Immobilie erbt, muss inzwischen häufig Erbschaftsteuer zahlen, da die Freibeträge nicht angepasst wurden

Anton Steiner, Fachanwalt für Erbrecht

Nun ist für viele Menschen das eigene Haus oder die eigene Wohnung die größte Anschaffung im Leben. Entsprechend zeitig sollte man sich also damit beschäftigen, ob und wie das Eigenheim später mal in der Familie bleiben sollte – und was da jeweils die steuerlichen Folgen sind. Die unabhängige Stiftung Warentest hilft mit einem gerade neu aufgelegten Ratgeber: „Immobilien verschenken und vererben – Wert ermitteln, Nachlass planen, Steuern sparen“ heißt das Buch, es kostet 22,90 Euro.

Schenkungssteuer: Keine Extras für biologische Väter

Weil ein Mann der Tochter 30.000 Euro schenkt, werden 3.000 Euro Steuern fällig?! Kann passieren. Nämlich dann, wenn der Mann nur „biologischer Vater“ ist. Das hat der Bundesgerichtshof klargemacht (5. 12. 19, II R 5/17). Bei der Geburt der Tochter war die Mutter mit einem anderen Mann verheiratet, dessen Status als „rechtlicher Vater“ auch nicht angefochten wurde. Nun hat aber stets nur der rechtliche Vater Unterhalts- und andere Pflichten gegenüber einem Kind – und das Kind ist nur gegenüber dem rechtlichen Vater erbberechtigt. Daher geht es in Ordnung, allein den rechtlichen Vater bei der Erbschaft und Schenkungsteuer besserzustellen. Könnte man vom rechtlichen und zugleich vom biologischen Vater steuerbegünstigt Geld bekommen, so der Bundesgerichtshof, „wäre dies eine Besserstellung gegenüber Kindern, die nur ‚einen einzigen‘ Vater haben“.

Schenkungsteuer: Urenkel gelten nicht als Enkel!

Bei großzügigen Schenkungen muss man auf die Steuerpflicht achten – gerade auch im Familienkreis. Das zeigt ein Fall aus dem Raum Düsseldorf: Eine Urgroßmutter hatte ihren beiden Urenkeln eine Immobilie geschenkt. Die Urenkel wollten jeweils den Steuerfreibetrag von 200.000 Euro geltend machen, den das Erbschaftsteuer- und Schenkungsteuergesetz für die „Kinder der Kinder“ vorsieht. In letzter Instanz machte aber der Bundesfinanzhof klar: „Kinder der Kinder sind lediglich Enkelkinder“ – Urenkel dagegen gelten als „Abkömmlinge“, die jeweils nur 100.000 Euro steuerfrei erhalten können (27. 7. 20, II B 39/20).

Auf einen „Erhalt des Familienvermögens“ müsse das Finanzamt jedenfalls dann keine Rücksicht nehmen, wenn es wie in diesem Fall „auf einer freien Entscheidung des Schenkers beruht, eine oder mehrere Generationen zu überspringen“.

Erbschaft: Wie errechnet sich der Erbteil eines Ehepartners?

Rudolf M. aus Leipzig:

Sie haben über die Erbschaftsteuer berichtet. Wie hoch ist denn der Erbteil des Ehepartners? Beispiel: Gemeinsam haben die Eheleute 300.000 Euro Bargeld und eine Immobilie im Wert von 500.000 Euro. Verstirbt nun ein Ehepartner, erbt der andere dann 400.000 Euro? Oder zählt die Gesamtsumme von 800.000 Euro?

aktiv:

Wir haben das Thema für Sie mit einem Experten besprochen. Die folgende allgemeine Antwort geht vom üblichen Fall aus: Das Ehepaar lebt in einer Zugewinngemeinschaft, und es gibt keinen notariellen Ehevertrag. Zudem nehmen wir der Einfachheit halber an, dass das Ehepaar keine Kinder hat.

„Zunächst gilt auch für das Vermögen von Ehegatten: Jeder stirbt für sich allein.“ So erklärt es Anton Steiner, promovierter Fachanwalt für Erbrecht in München. „Zum Erbe zählt also nur das Vermögen des Verstorbenen – beziehungsweise dessen Anteil am gemeinschaftlichen Vermögen.“

Bei Immobilien ist dieser Anteil recht einfach zu ermitteln, die Sachlage ergibt sich da ja aus dem Grundbuch. Sind zum Beispiel beide Ehepartner als jeweils hälftige Miteigentümer eingetragen, fällt nur die Hälfte des Verstorbenen in den Nachlass.

„Bei Gemeinschaftskonten wiederum wird man davon ausgehen, dass das Guthaben jedem der beiden zur Hälfte zuzuordnen ist“, sagt Steiner. Bei Einzelkonten ist in der Regel entscheidend, wer Kontoinhaber ist: Dessen Nachlass ist das Kontoguthaben zuzurechnen. Gleiches gilt bei Depots.

Es kann allerdings knifflige Ausnahmen geben, die nötigenfalls juristisch entschieden werden müssen. Steiner erinnert sich zum Beispiel an einen Fall, in dem der Ehemann kein eigenes Konto hatte, aber eine Eigentumswohnung verkaufte, der Erlös floss aufs Konto der Ehefrau. In solchen Konstellationen kann es dann sein, dass eine Schenkung des Mannes an die Frau vorliegt – es kann aber auch sein, dass das Geld nur treuhänderisch auf dem Konto der Frau gelandet ist, es also weiterhin dem Ehemann und damit dessen Nachlass zuzuordnen ist.

„Bei größeren Summen sollten die Ehegatten also auf klare Verhältnisse achten“, rät der Fachanwalt, „am besten durch Einzelkonten.“

Waltraud Pochert hat bei aktiv vor allem Verbraucherthemen aus dem Bereich der privaten Finanzen sowie Recht und Steuern im Blick. Nach dem Studium der Volkswirtschaftslehre in Köln startete sie ihre berufliche Laufbahn bei einem großen Wirtschaftsmagazin, bevor sie als freie Journalistin tätig wurde. In ihrer Freizeit ist sie gern sportlich unterwegs, vor allem mit dem Fahrrad.

Alle Beiträge der Autorin